اندیکاتور RSI چیست؟ آموزش کامل شاخص قدرت نسبی

آشنایی با اندیکاتور RSI

اندیکاتور RSI یا شاخص قدرت نسبی یک نوسانگر است که به طور گسترده در تحلیل تکنیکال استفاده میشود. بسیاری از استراتژیهای معاملاتی از آن بهعنوان ابزاری برای تایید سیگنالهای خرید یا فروش ارز دیجیتال بهره میبرند. در این راهنما قصد داریم نحوه کار این اندیکاتور و چگونگی استفاده از آن را آموزش دهیم. (لینک پیشنهادی: خرید ارز دیجیتال)

مطالعه بیشتر: ارز دیجیتال چیست؟

مروری بر مفهوم اندیکاتور RSI و تاریخچه آن

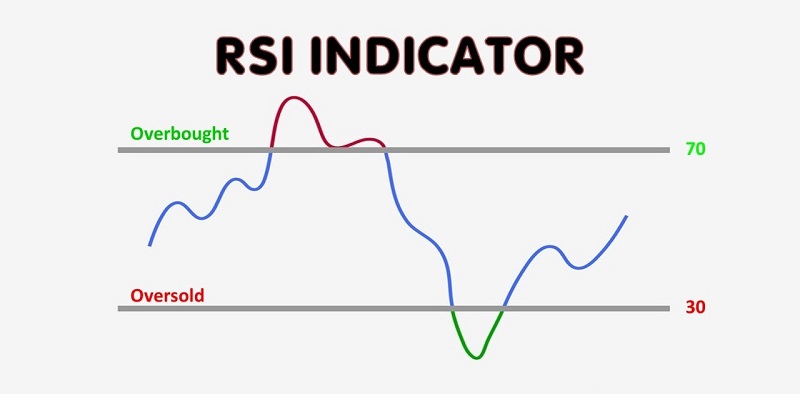

شاخص قدرت نسبی (RSI) که توسط جیولز وایلدر (J. Welles Wilder) توسعه داده شده، یک نوسانگر مومنتوم یا پیشرو است که سرعت و تغییر حرکات قیمت را اندازهگیری میکند. RSI بین صفر تا 100 در نوسان است، به همین دلیل میتوان آن را اسیلاتور (نوسانگر) هم نامید. به گفته وایلدر، RSI در زمانی که بالای 70 باشد، اشباع خرید و در زیر 30 اشباع فروش خواهد بود. سیگنالها همچنین میتوانند با جستجوی واگراییها و نوسانات شکست تولید شوند. RSI همچنین میتواند برای شناسایی روند کلی مورد استفاده قرار گیرد.

اندیکاتور RSI یک شاخص حرکتی بسیار محبوب است که در طی سالها در تعدادی از مقالات، مصاحبهها و کتابها نشان داده شده است. به طور خاص، کتاب کنستانس براون (Constance Brown)، تحلیل تکنیکال برای معاملات حرفهای، مفهوم بازار صعودی و بازار نزولی برای محدوده RSI را ارائه میدهد. اندرو کاردول (Andrew Cardwell)، مربی RSI براون، واگراییهای مثبت و منفی را برای RSI معرفی کرد و مفهوم واگرایی را به معنای واقعی کلمه تغییر داد.

وایلدر RSI را در کتاب خود با عنوان مفاهیم جدید در سیستمهای تکنیکال معاملات در سال 1978 نشان میدهد. این کتاب همچنین شامل SAR پارابولیک، میانگین برد واقعی و مفهوم حرکت جهتدار (ADX) است. علیرغم توسعه پیش از عصر کامپیوتر، شاخصهای وایلدر آزمون زمان را پس داده و بسیار محبوب هستند.

مطالعه بیشتر: درآمدزایی از ارزهای دیجیتال

اندیکاتور RSI چگونه کار میکند؟

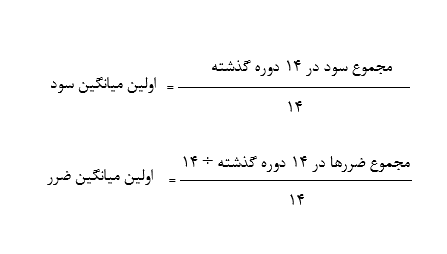

برای ساده کردن توضیح محاسبات، RSI به اجزای اصلی آن تقسیم شده است:

RS، میانگین سود و میانگین ضرر. این محاسبه RSI بر اساس 14 دوره است که وایلدر به طور پیش فرض در کتابش پیشنهاد کرد. زیانها به صورت ارزشهای مثبت بیان میشوند نه ارزشهای منفی.

اولین محاسبات برای میانگین سود و ضرر متوسط، میانگینهای ساده 14 دورهای هستند:

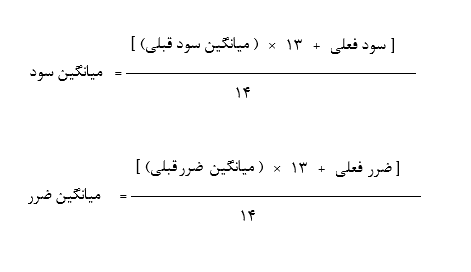

محاسبات دوم و بعد از آن بر اساس میانگینهای قبلی و از دست دادن سود فعلی است:

در نظر گرفتن مقدار قبلی به اضافه مقدار فعلی، یک تکنیک هموارسازی و مشابه روشی است که در محاسبه میانگین متحرک نمایی استفاده میشود. همچنین به این معنی است که مقادیر RSI با طولانی شدن دوره محاسبه دقیقتر خواهند بود. سایت SharpCharts از حداقل 250 نقطه داده، هنگام محاسبه مقادیر RSI خود استفاده میکند. یعنی برای تکرار دقیق اعداد RSI، یک فرمول به حداقل 250 نقطه داده نیاز دارد.

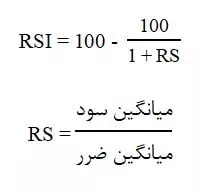

فرمول وایلدر RS (نسبت سود به ضرر) را نرمال کرده و آن را به یک نوسانگر تبدیل میکند که بین صفر تا 100 در نوسان است. در واقع، نمودار RS درست شبیه نمودار RSI است. مرحله نرمالسازی تشخیص را آسانتر میکند چون RSI محدود به یک بازه است. وقتی میانگین سود برابر با صفر باشد، RSI هم صفر است.

با فرض یک RSI 14دورهای، یک مقدار RSI صفر به این معنی است که قیمتها در تمام 14 دوره کاهش یافته و هیچ سودی برای اندازهگیری وجود ندارد. زمانی که میانگین ضرر برابر با صفر باشد، RSI 100 است. این به این معنی است که قیمت ها در تمام 14 دوره بالاتر رفته و هیچ ضرری برای اندازهگیری وجود نداشته است.

مطالعه بیشتر: روش های ترید ارز دیجیتال

توجه: فرآیند هموارسازی بر مقادیر RSI تأثیر میگذارد. مقادیر RS پس از اولین محاسبه هموار میشوند. میانگین ضرر برابر است با مجموع ضرر تقسیم بر 14 برای اولین محاسبه. محاسبات بعدی مقدار قبلی را در 13 ضرب کرده، آخرین مقدار را اضافه و سپس کل را بر 14 تقسیم میکنند. این یک اثر هموارسازی ایجاد خواهد کرد.

همین امر در مورد میانگین سود نیز صدق میکند. به دلیل این هموارسازی، مقادیر RSI ممکن است بر اساس کل دوره محاسبه متفاوت باشد.

اگر میانگین ضرر برابر با صفر باشد، وضعیت «تقسیم بر صفر» برای RS رخ میدهد و RSI طبق تعریف روی 100 تنظیم میشود. به طور مشابه، زمانی که میانگین سود برابر با صفر باشد، RSI برابر با صفر است.

مطالعه بیشتر: اندیکاتور چیست

اندیکاتور RSI چه چیزی را به ما میگوید؟

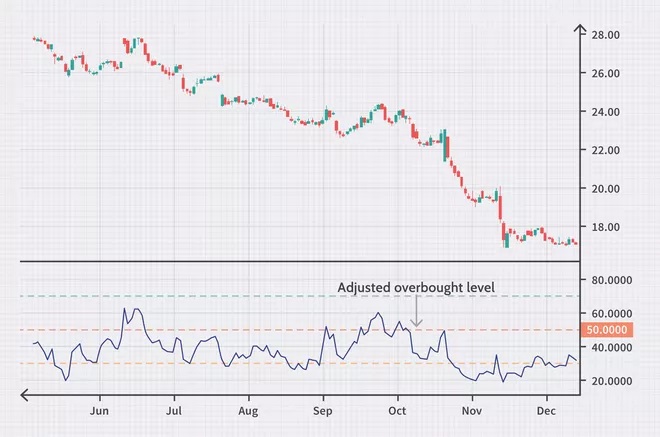

روند اولیه سهام یا دارایی ابزار مهمی برای اطمینان از درک صحیح خواندن شاخص است. بهعنوان مثال، تحلیلگر معروف بازار، کنستانس براون، این ایده را ترویج کرده است که افزایش فروش در اندیکاتور RSI در یک روند صعودی، به احتمال زیاد بیشتر از 30درصد، و افزایش خرید در RSI در طول یک روند نزولی بسیار کمتر 70 درصد است.

همانطور که در نمودار زیر مشاهده میکنید، در طول یک روند نزولی، RSI نزدیک به سطح 50 درصد به جای 70درصد، به اوج خود میرسد که میتواند توسط سرمایهگذاران برای نشان دادن شرایط نزولی استفاده شود. بسیاری از سرمایهگذاران زمانی که یک روند قوی وجود دارد، یک خط روند افقی بین سطوح 30 تا 70 درصد اعمال میکنند. اصلاح سطوح اشباع خرید یا فروش، زمانی که قیمت سهام یا دارایی در یک کانال افقی بلندمدت قرار دارد اغلب غیر ضروری است.

مفهوم مرتبط با استفاده از سطوح اشباع خرید یا فروش، تمرکز بر سیگنالهای معامله و تکنیکهایی است که با روند مطابقت دارند. به عبارت دیگر، استفاده از سیگنالهای صعودی زمانی که قیمت در روند صعودی است و سیگنالهای نزولی زمانی که یک سهم در روند نزولی قرار دارد، به جلوگیری از هشدارهای کاذب زیادی که RSI میتواند ایجاد کند، کمک خواهد کرد.

مطالعه بیشتر: اندیکاتور مکدی چیست؟

مولفههای RSI

دوره پیشفرض RSI 14 است، اما میتوان آن را برای افزایش حساسیت کاهش، یا برای کاهش حساسیت افزایش داد. RSI 10 روزه نسبت به 20 روزه احتمال بیشتری دارد که ناحیه اشباع خرید یا فروش برسد.

اندیکاتور RSI در زمانی که بالاتر از 70 باشد، به معنای اشباع خرید و در زمانی که زیر 30 باشد، به معنای اشباع فروش در نظر گرفته میشود. اما معاملهگران کوتاهمدت گاهی اوقات اشباع خرید و فروش را بین بازه 20 تا 80 در نظر میگیرند.

مطالعه بیشتر: نمودار لگاریتمی چیست؟

ناحیه اشباع خرید و فروش

وایلدر در اندیکاتور RSI اشباع خرید را بیش از 70 و اشباع فروش را زیر 30 در نظر گرفت. نمودار زیر مک دونالد را با RSI 14روزه نشان میدهد. این نمودار دارای نوارهای روزانه به رنگ خاکستری با میانگین متحرک 1 روزه به رنگ صورتی است تا قیمتهای بسته شدن را بهتر نشان دهد. (چون RSI بر اساس قیمتهای پایانی است).

سهام در اواخر جولای بیش از حد فروخته شد و در قیمت حدود 44 حمایت شد. پایین آمدن قیمت میتواند یک فرآیند باشد، به محض اینکه میزان اشباع فروش مشخص شد، این سهم دیگر پایین نیامد. سطوح اشباع فروش، در اواسط سپتامبر به بالای 70 حرکت کرد تا اشباع خرید تبدیل شود.

با وجود این افزایش خرید، سهام کاهشی نداشت. در عوض، رشد آن برای چند هفته متوقف شد و سپس به سمت بالا ادامه داد. قبل از اینکه سهام در نهایت در دسامبر به اوج خود برسد، سه اشباع خرید دیگر اتفاق افتاد. سه قرائت اول اشباع خرید، ادغام را پیشبینی میکرد. چهارمین با یک اوج قابل توجه مصادف شد. سپس RSI در ژانویه از اشباع خرید به اشباع فروش تغییر کرد. سهام در نهایت چند هفته بعد به 46 رسید.

مانند بسیاری از نوسانگرهای مومنتوم، مقادیر اشباع خرید و فروش برای RSI زمانی بهترین عملکرد را دارند که قیمتها در یک محدوده حرکت کنند.

مانند نمودار زیر:

مطالعه بیشتر: الگوی سر و شانه چیست؟

واگراییهای صعودی و نزولی در اندیکاتور RSI

به گفته وایلدر، واگراییها نشاندهنده یک نقطه بازگشت بالقوه هستند چون جهت حرکت قیمت را تایید نمیکند. یک واگرایی صعودی زمانی رخ میدهد که نمودار سهم مورد نظر، یک روند را نشان میدهد، اما RSI روند مخالف با آن را نمایش خواهد داد. این موضوع نشاندهنده تقویت حرکت است. یک واگرایی نزولی زمانی شکل میگیرد که نمودار روند صعودی و RSI روند نزولی را نشان میدهد. RSI روند صعودی را تایید نمیکند و این نشاندهنده شتاب ضعیف است.

نمودار زیر سهام شرکت EBAY را با واگرایی نزولی در اوت تا اکتبر نشان میدهد. سهام در ماههای سپتامبر تا اکتبر به بالاترین حد خود رسید، اما RSI واگرایی نزولی را تشکیل داد. شکست بعدی در اواسط اکتبر، تضعیف حرکت را تأیید کرد.

یک واگرایی صعودی در ژانویه تا مارس رخ داد. واگرایی صعودی با حرکت eBay به پایینترین سطح در ماه مارس و حفظ RSI بالاتر از پایینترین حد قبلی شکل گرفت. RSI حرکت نزولی کمتری را در طول کاهش فوریه تا مارس منعکس کرد. شکست اواسط مارس، تاییدی بر بهبود حرکت بود. واگراییها زمانی قویتر میشوند که پس از اشباع خرید یا فروش به وجود آیند.

قبل از اینکه در مورد واگراییها بهعنوان سیگنالهای تجاری عالی هیجان زده شوید، باید توجه داشت که واگراییها در یک روند قوی گمراهکننده هستند. یک روند صعودی قوی میتواند واگراییهای نزولی متعددی را قبل از تحقق یک قله نشان دهد. برعکس، واگراییهای صعودی میتوانند در یک روند نزولی قوی ظاهر شوند و با این حال روند نزولی ادامه داشته باشد.

نمودار زیر سهمی را با سه واگرایی نزولی و روند صعودی نشان میدهد. این واگراییهای نزولی ممکن است در مورد یک عقبنشینی کوتاهمدت هشدار دهند، اما به وضوح هیچ تغییر عمدهای از روند وجود ندارد.

مطالعه بیشتر: تحلیل قیمت ۱ آذر: بیتکوین، اتر، بایننس کوین، سول، کاردانو و ریپل

نوسانات شکست

وایلدر همچنین نوسانات شکست را بهعنوان نشانههای قوی از یک بازگشت که بهزودی رخ میدهد، در نظر گرفت. نوسانات شکست مستقل از عملکرد قیمت هستند و تنها بر روی RSI برای سیگنالها تمرکز میکنند و مفهوم واگرایی را نادیده میگیرند.

نوسان شکست صعودی زمانی شکل میگیرد که RSI به زیر 30 میرسد، بعد به بالای 30 میرود، پولبک میکند، بالای 30 میماند و سپس بالاترین سطح قبلی خود را میشکند.

یک نوسان شکست نزولی زمانی شکل میگیرد که RSI به بالای 70 حرکت کند، پولبک کند، جهش کند، از 70 فراتر نرود و سپس پایینترین حد قبلی خود را بشکند.

برای اطلاع از قیمت تتر و خرید تتر روی کیوسک حساب کنید.

شناسه روند

کنستانس براون در تحلیل تکنیکال برای معاملات حرفهای، پیشنهاد میکند که نوسانگرها بین 0 تا 100 حرکت نمیکنند. براون یک محدوده بازار صعودی و یک بازار نزولی را برای RSI مشخص کرده است.

RSI تمایل دارد بین 40 تا 90 در یک بازار صعودی (روند صعودی) با مناطق 40-50 بهعنوان پشتیبانی در نوسان باشد. این محدودهها ممکن است بسته به پارامترهای RSI، قدرت روند و نوسانات متفاوت باشد.

نمودار زیر RSI 14 هفتهای را برای سهم SPY در طول بازار صعودی از 2003 تا 2007 نشان میدهد. RSI در اواخر سال 2003 به بالای 70 رسید و سپس به محدوده بازار صعودی خود (40-90) رفت. در ژوئیه 2004 یک نزول به زیر 40 وجود داشت، اما RSI منطقه 40-50 را حداقل پنج بار از ژانویه 2005 تا اکتبر 2007 نگه داشت (فلشهای سبز). در واقع، توجه داشته باشید که پوبلکها به این منطقه، نقاط ورود کم ریسک را برای مشارکت در روند صعودی فراهم میکنند.

از طرف دیگر، RSI تمایل دارد بین 10 تا 60 در بازار نزولی (روند نزولی) با منطقه 50-60 بهعنوان مقاومت در نوسان باشد. نمودار زیر RSI 14 روزه را برای شاخص دلار آمریکا در طول روند نزولی آن در سال 2009 نشان میدهد. RSI در ماه مارس به 30 رسید تا نشاندهنده شروع یک محدوده خرسی (نزولی) باشد. منطقه 50-60 تا زمان شکست در دسامبر، مقاومت نشان داد.

مطالعه بیشتر: حد سود و حد ضرر چیست؟

معکوسهای منفی و مثبت

اندرو کاردول معکوسهای مثبت و منفی را برای RSI ایجاد کرد که برعکس واگراییهای نزولی و صعودی است. کتابهای کاردول به پایان رسیده است، اما او سمینارهایی را در مورد جزئیات این روشها ارائه میکند. قبل از بحث در مورد تکنیک معکوس، باید توجه داشت که تفسیر کاردول از واگراییها با وایلدر متفاوت است. کاردول واگراییهای نزولی را پدیدههای بازار صعودی در نظر گرفت. به عبارت دیگر، واگراییهای نزولی بیشتر در روندهای صعودی شکل میگیرند. به طور مشابه، واگراییهای صعودی بهعنوان پدیدههای بازار نزولی در نظر گرفته میشوند که نشاندهنده یک روند نزولی است.

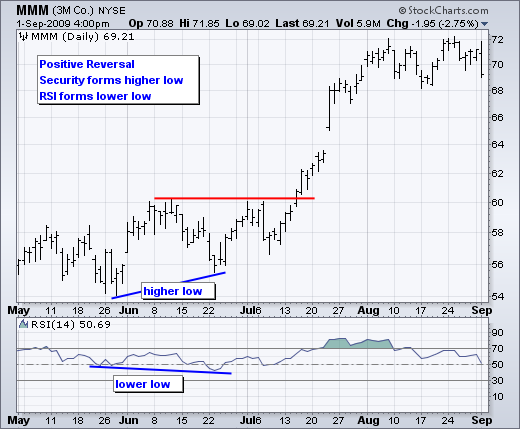

یک برگشت مثبت زمانی شکل میگیرد که RSI یک کف و نمودار هم کف را تشکیل میدهد. این پایینترین سطح در اشباع فروش نیست، اما اغلب بین 30 تا 50 است. نمودار زیر نشان میدهد که سهام MMM یک معکوس مثبت در ژوئن 2009 شکل داده است. MMM چند هفته بعد مقاومت را شکست و RSI به بالای 70 حرکت کرد. برخلاف حرکت ضعیفتر، RSI پایینتر رفت و نمودار بالاتر از سطح قبلی خود باقی ماند و قدرت اساسی را نشان داد. در اصل، قیمت بر شتاب غلبه کرد.

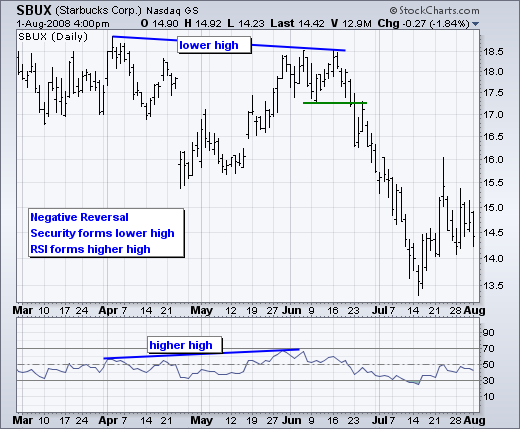

معکوس منفی برعکس معکوس مثبت است. RSI به سط بالاتری رفت، اما نمودار کاهش داشت. RIS همچنان در منطقه 50-70 است. نمودار زیر نشان میدهد که سهم استارباکس (SBUX) یک سقف پایینتر را تشکیل میدهد، همانطور که RSI یک سقف بالاتر را تشکیل داده است. حتی با وجود اینکه RSI یک سقف جدید ایجاد کرد و حرکت قوی بود، اقدام قیمت بهعنوان سقف پایینتر تایید نشد. این برگشت منفی، شکست بزرگ حمایتی در اواخر ژوئن و کاهش شدید قیمت را پیشبینی میکرد.

جمعبندی اندیکاتور RSI

اندیکاتور RSI بهعنوان یک اندیکاتور همه کاره، آزمون زمان را پس داده است. علیرغم تغییرات در نوسانات و بازارها در طول سالها، RSI در حال حاضر به همان اندازه که در دوران وایلدر معتبر بود، اعتبار دارد. در حالی که تفاسیر اصلی وایلدر برای درک اندیکاتور مفید است، کار براون و کاردول تفسیر RSI را به سطح جدیدی میبرد.

وایلدر شرایط اشباع خرید را برای بازگشت آماده میداند، اما اشباع خرید میتواند نشانهای از قدرت باشد. واگراییهای نزولی هنوز هم سیگنالهای فروش خوبی را ایجاد میکنند، اما تحلیلگران باید مراقب روندهای قوی باشند، بهخصوص زمانی که واگراییهای نزولی، واقعا طبیعی هستند.

معکوسهای مثبت و منفی، قیمت سهم را اول و اندیکاتور را در درجه دوم قرار میدهند، که همانطور که باید باشد. واگراییهای نزولی و صعودی اندیکاتور را در درجه اول و اقدام قیمت را در درجه دوم قرار میدهد. با تأکید بیشتر بر عملکرد قیمت، مفهوم معکوسهای مثبت و منفی تفکر ما را نسبت به نوسانگرهای حرکتی به چالش میکشد. با ما در کیوسک آکادمی همراه باشید.

مطالعه بیشتر: نمودارها در تحلیل تکنیکال

Good post. I learn one thing tougher on different blogs everyday. It will all the time be stimulating to learn content from other writers and apply somewhat something from their store. I’d prefer to use some with the content material on my weblog whether or not you don’t mind. Natually I’ll give you a hyperlink in your web blog. Thanks for sharing.